科创板首现“破发”:昊海生科、久日新材同日盘中跌破发行价

今日早盘,科创板公司昊海生科一开盘(开盘价88.53元,下跌1.48%)就跌破89.23元,而89.23元正是公司IPO的发行价。同时,今日昊海生科跌破发行价也成为科创板自今年7月22日正式上市交易以来的首个“破发”案例。

此外,昨日上市的科创板公司久日新材今日以66.95元的价格低开,开盘后的几分钟内一度跌至66.01元,而公司的发行价为66.68元,也就是说久日新材上市第二天就告“破发”。

另据观察,近期上市的科创板新股濒临“破发”的速度也有所加快。与此对应的是,近期科创板新股上市首日的涨幅较之前有所收敛。

《每日经济新闻》记者注意到,当年创业板也经历过相似的一幕。据Choice数据统计显示,2009年10月30日,创业板首批28家公司上市,这些公司当天的平均涨幅超100%。不过此后,创业板新股的首日市场涨幅整体开始逐渐回落。而到2010年5月20日,以收盘价计算,创业板迎来了首只上市首日即告“破发”的新股。另外,当年创业板在市场化发行阶段,开盘即“破发”的例子也不罕见。

今日早间,科创板公司昊海生科以88.53元的价格开盘。值得注意的是,该公司IPO的发行价为89.23元。这意味着,科创板自今年7月22日正式上市交易以来出现了首家“破发”的公司。

昊海生科上市以来日K线图

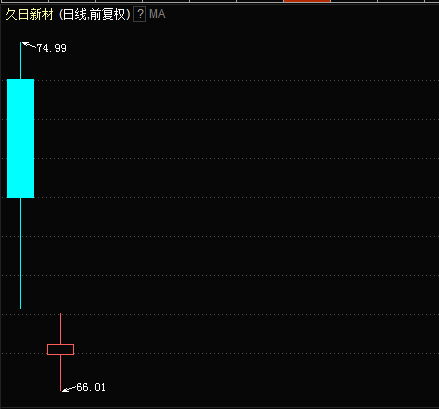

此外,昨日上市的科创板公司久日新材今日以66.95元的价格低开,开盘后的几分钟内一度跌至66.01元,而公司的发行价为66.68元,也就是说久日新材上市第二天就告“破发”。

久日新材上市以来日K线图

据Choice数据统计显示,在目前所有已经上市的科创板公司中,截至昨天收盘,收盘价距离发行价的溢价幅度在10%以内的公司有昊海生科、杰普特、久日新材、新光光电、天准科技这5家公司,其中昊海生科的溢价幅度不足1%。这些公司未来出现“破发”的可能性较高。

另据观察,近期上市的科创板新股“濒临破发”的速度也有所加快。例如10月30日上市的昊海生科在上市后5天之内,股价距离发行价的溢价幅度就不足3%;昨天公司最低价为89.51元,险些“破发”。而11月5日上市的久日新材全天涨幅只有6.42%,当天最低价68.1元,距离“破发”也仅一步之遥。

与之对应的是,近期科创板新股上市首日的涨幅也较之前整体有所收敛。

据Choice数据统计显示,截至今日,市场总共有50只科创板新股上市,与首批25只科创板新股上市首日至少上涨超80%相比,10月以来上市的科创板新股上市首日的最低涨幅明显收敛。例如10月31日、11月1日上市的杰普特、宝兰德上市首日的涨幅仅为33.74%、26.36%,而昨日上市的久日新材当天涨幅只有6%多一点。

记者注意到,当年创业板也经历过相似的一幕。据Choice数据统计显示,2009年10月30日,创业板首批28家公司上市,这些公司当天的平均涨幅超100%。不过此后,创业板新股的首日市场涨幅整体开始逐渐回落,例如2009年12月~2010年1月上市的22只创业板新股的首日平均涨幅只有33.5%。而到2010年5月20日,以收盘价计算,创业板迎来了首只上市首日即告“破发”的新股。

此外,当年创业板在市场化发行阶段,开盘即“破发”的情况也不罕见。据Choice数据统计显示,2010~2012年,创业板共有44只新股开盘即“破发”,占同期创业板新股总数的13.8%。

值得一提的是,今日“破发”的昊海生科由首家外资控股券商瑞银证券担任独家保荐人及独家主承销商,其科创板IPO的发行规模达15.88亿元人民币。瑞银证券也成为首家独家保荐科创板企业上市的外资控股券商,同时也是首家参与科创板IPO战略配售的国际投行。

最近几年昊海生科与瑞银颇有渊源,2015年昊海生科在香港H股上市就由瑞银独家保荐。而今天昊海生科的“破发”也意味着参与跟投的机构一度出现浮亏。

据昊海生科的有关发行公告显示,公司在IPO时,瑞银集团以战略配售方式跟投了67.24万股,跟投金额近6000万元。而据昊海生科此前发布的上市公告书显示,此次IPO公司的承销保荐费用为4645万元,也就是说承销保荐费不足以覆盖跟投费用,瑞银在这单IPO上存在一定风险。

“券商跟投子公司手里的股份要锁定长达2年的时间,所以手里拿着的公司的业绩究竟如何尤为重要。”某头部券商投行人士表示。

某大型券商投行人士则指出,现在科创板的表现有点类似当年的创业板,“创业板当年也是刚开板的时候比较火,很多公司估值很高。当时还可以超募,募了不少钱。”

本文作者王海慜,来源:每日经济新闻,原标题《科创板首现“破发”:这2股同日盘中跌破发行价!跟投机构有点慌?》